社会保険料の天引きは翌月が原則

社会保険料の賃金からの控除は翌月に行うのが原則です。

国民年金の窓口で

以前国民年金の窓口係をやっていたとき、末日からマイナス1日付で退職されて手続きに来る方によくあるトラブルに、「今月もう厚生年金で払っていますよ!?」というものがありました。

例えば、8月30日付退職で8月31日から国民年金に加入する場合、国民年金の保険料が8月分発生します。

おって納付書が届きますので、届いたら金融機関で払ってくださいとお話しすると、

「だってもう今月の給料から厚生年金を払いましたよ?!二重でとるんですか!?」

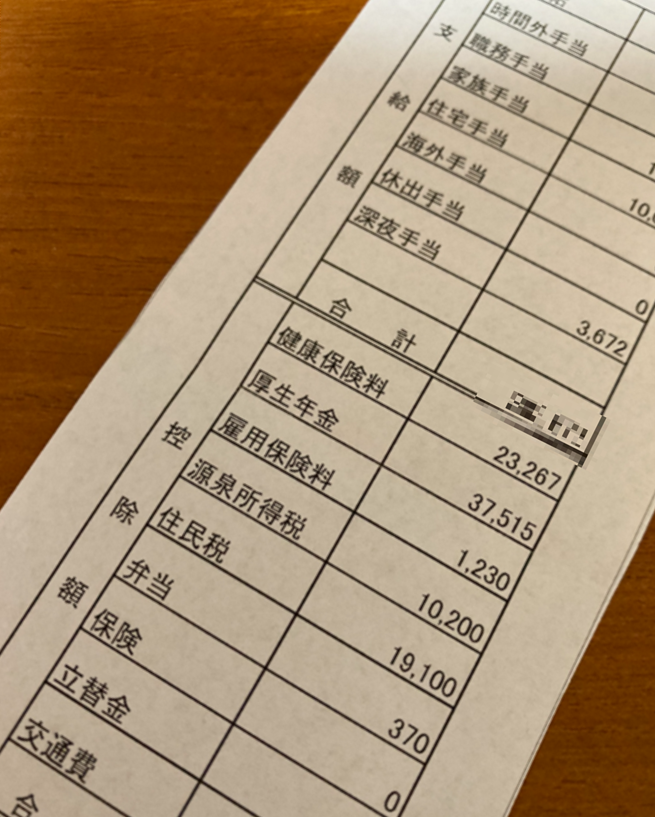

と、ちょっとお怒りモードになられるのです。たまに、給料明細まで持参して、ほらここ!ちゃんと天引きされているでしょと見せてくる方もいました。

いや、厚生年金は一か月遅れで徴収していますから。入社したばかりの、最初の給料のときは天引きされていなかったんじゃないんですか?と聞くと、「覚えていない」との答え。まあ、そうですよね。覚えている方が少ないと思います。

しかし、

「多分それ8月分ではなくて7月分の厚生年金保険料だと思いますよ、保険料は月末現在加入している制度の保険料を支払うルールですから、たった1日だけでも月末時点では国民年金制度に加入となりますので、8月分は国民年金になります。もし今月天引きになった保険料に疑問があるのでしたら、おやめになった会社にお問い合わせになるのがよいと思います」

と説明すると、

「だって、1か月のほとんどは厚生年金だったんですよ!?」

と納得いかない様子。

ようやくそこで、なぜ会社が月末ではなくマイナス1日付で退職にしたのか思い至ったようで、非常に窓口での空気が悪くなったものでした。

月末でなく月末マイナス1日で退職にする会社に対して、私が不信感を持っているのはこの経験があるからです。

会社にとっては社会保険料を1か月分節約できるから、一見メリットがあるのかもしれませんが、私は社会保険労務士としてはお勧めしないことにしています。

なぜなら、たった1か月分の社会保険料を節約したところで、微々たるコストだからです。

それよりも、退職した従業員の会社に対する不信感を募らせ、会社の評判を落とすことになるデメリットの方が大きいと感じています。

転○会議とか、口コミサイトに好き放題書かれますからね。へたしたら、労基署に通報なんてこともありますから。

話が少しそれますが、国民年金の窓口係で一番腹が立ったのは、月末からマイナス1日退職で、月末だけは国民年金、翌月1日からはまた新たな会社で厚生年金に加入するようなケースで、1日だけ空白が発生する場合に、専業主婦の第3号被保険者の手続きがもれてしまうことでした。

今はもうこの問題は解消されていますが(システムで把握できるので勧奨状が出て、手続漏れを阻止。3号特例の制度もあり)、まだ基礎年金番号が導入される前は本人が届け出る義務が前面に押し出されていましたので(なぜなら、当時のシステムでは把握できなかったから)、3号未納となるかわいそうな被保険者が続出したわけです。

だから、それもあって私は月末からマイナス1日退職にすることをおすすめしていません。退職した本人だけでなく、その配偶者にも影響が出るからです。その結果、その配偶者の年金額が大幅に減ってしまったりするのは、”労働者等の福祉の向上に資すること”も目的としているはずの社会保険労務士としては望ましい事態ではないのです。

・・・だいぶ話がそれました。社会保険料の天引きの話に戻します。

翌月徴収が原則

法律の条文を引用します。

事業主は、被保険者に対して通貨をもって報酬を支払う場合においては、被保険者の負担すべき前月の標準報酬月額に係る保険料(被保険者がその事業所に使用されなくなった場合においては、前月及びその月の標準報酬月額に係る保険料)を報酬から控除することができる。

健康保険法167条(太字とハイライトは筆者)

事業主は、被保険者に対して通貨をもつて報酬を支払う場合においては、被保険者の負担すべき前月の標準報酬月額に係る保険料(被保険者がその事業所又は船舶に使用されなくなつた場合においては、前月及びその月の標準報酬月額に係る保険料)を報酬から控除することができる。

厚生年金保険法84条(太字とハイライトは筆者)

以上、法の条文から明らかなように、保険料の源泉控除は原則前月分です。

ところが実際には、当月分の給与から当月分の保険料を徴収している企業さんもいます。

当月分から天引きするには労使協定が必要

労働基準法24条の賃金全額払いの例外として、法令に定めのある場合が認められています。法律の条文を引用します。

賃金は、通貨で、直接労働者に、その全額を支払わなければならない。ただし、法令若しくは労働協約に別段の定めがある場合又は厚生労働省令で定める賃金について確実な支払の方法で厚生労働省令で定めるものによる場合においては、通貨以外のもので支払い、また、法令に別段の定めがある場合又は当該事業場の労働者の過半数で組織する労働組合があるときはその労働組合、労働者の過半数で組織する労働組合がないときは労働者の過半数を代表する者との書面による協定がある場合においては、賃金の一部を控除して支払うことができる。

労働基準法24条(太字とハイライトは筆者)

健康保険法、厚生年金保険法の定めによって徴収する場合は翌月徴収のはずです。

当月徴収するということは、健康保険法、厚生年金保険法の定めによって控除してるのではありませんから、別のものにしたがって控除していると思われます。

別のものというのは、労働基準法24条の定めによれば労使による書面での協定です。

つまり、賃金控除の協定書に従って当月徴収しているはずです。

ちなみにこの賃金控除の協定書は、有効期限に特に定めはありませんし、協定したあと労働基準監督署に届け出る必要もありません。

ただし、周知する義務が会社にはあります。

まとめ

以上、社会保険料の天引きは翌月が原則であること、当月天引きの場合は賃金控除の協定書が必要であることを説明しました。

何かのお役に立てば幸いです。

ここまでお読みくださりありがとうございました。

-

前の記事

1年単位の変形労働時間制の週起算日による計算結果の違い 2022.09.17

-

次の記事

時間外労働の罪数 2022.09.19